Опублікував «Words» у перекладі на українську

Три місяці тому я познайомився з Джастіном Джексоном. Він з Канади. Джастін займається маркетингом, робить подкасти та пише книги. Але є одна річ, яка мені сподобалася найбільше

Три місяці тому я познайомився з Джастіном Джексоном. Він з Канади.

Джастін займається маркетингом, робить подкасти та пише книги. Але є одна річ, яка мені сподобалася найбільше. Це текст. Він назвав його «Words». Завдяки краудсорсінгу пост перекладено на 22 мови.

Сьогодні я опублікував «Слова» у перекладі на українську. Дякую Анні Глущенко за допомогу.

Прочитайте: http://opryshok.com/words.

Лог продуктивності у RescueTime

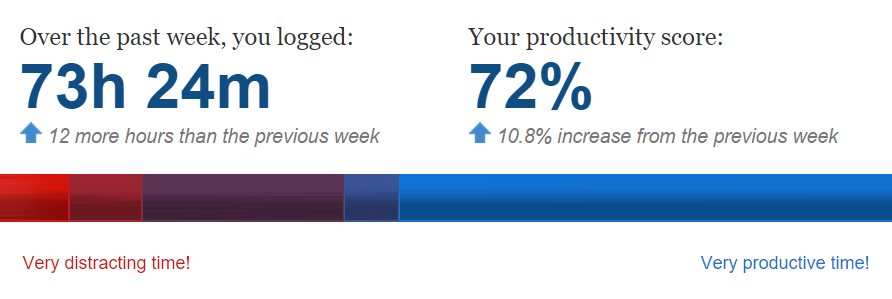

Місяць тому зареєструвався у RescueTime і поставив софт: окремою програмою на комп’ютер, плагіном у браузер та апкою на смартфон. Щопонеділка RT надсилає статистику за минулий тиждень

Місяць тому зареєструвався у RescueTime і поставив софт: окремою програмою на комп’ютер, плагіном у браузер та апкою на смартфон. Щопонеділка RT надсилає статистику за минулий тиждень.

Так я дізнався, що:

- провів 73 години за переглядом електронних екранів;

- 13 годин — у пошті;

- 5 годин — у Твітері;

- 3 години на Продакт Ханті;

- щодня менше 2 годин витрачаю на «відволікаюче».

Спробуйте (рефералка): https://www.rescuetime.com/ref/1186777.